وأضاف أن متوسط معدلات الأقساط التأمينية في الأسواق الناشئة يتراوح بين 5 – 7%، بينما يتراوح في الأسواق المتقدمة بين 12% و15%، مشيرًا إلى أن القطاع كان يعاني آنذاك من نقص في عدد الاكتواريين، باعتبارهم من التخصصات الدقيقة، فضلًا عن صعوبة الوصول إلى الكوادر المؤهلة.

وأوضح أن أزمة الكوادر البشرية امتدت لتشمل المناهج الدراسية الخاصة بوسطاء التأمين، لافتًا إلى أن الأقساط التأمينية لم تشهد أي تحرك يُذكر حتى توليه رئاسة الهيئة في عام 2022، حيث ظل الوضع على حاله، وكما يُقال في اللغة العربية لم ينبس ببنت شفة.

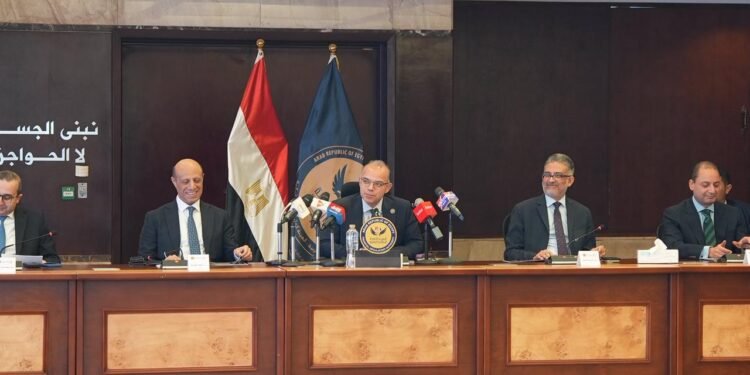

وأكد الدكتور محمد فريد أنه لم يكن من المقبول الاستمرار في العمل بالمنهج ذاته القائم على الاكتفاء بإصدار بعض القرارات والتنظيمات، موضحًا أن الهيئة تبنّت توجهًا مختلفًا يقوم على تحديث المناهج والمعلومات باعتباره مدخلًا رئيسيًا للإصلاح الحقيقي.

اقرأ أيضًا:

الرقابة المالية توافق على إطلاق سوق المشتقات وتعلن بدء التداول عليه خلال الربع الأول

وأوضح أن أي جهة رقابية مالية تنظر إلى الأسواق تضع هدفين أساسيين لا يجوز الحياد عنهما، أولهما تحقيق الاستقرار المالي باعتباره الهدف الأول لأي رقيب مالي، وثانيهما العمل على تنمية وتوسيع حجم الأسواق، مشيرًا إلى أن الإصلاحات التي تبنتها الهيئة استهدفت إحداث تأثير فعلي في قطاعات التمويل وسوق رأس المال وقطاع التأمين.

وأشار رئيس الهيئة إلى أن إدراك طبيعة الأجيال الجديدة، وعلى رأسها جيل Z وألفا، كان منطلقًا رئيسيًا لهذه الإصلاحات، حيث لم يعد هذا الجيل يمتلك الرغبة أو الطاقة لإتمام الإجراءات التقليدية، مثل الانتقال إلى شركات السمسرة لإبرام التعاقدات. ومن هذا المنطلق، صدر القانون رقم 5 لسنة 2022 بشأن تنظيم استخدام التكنولوجيا في الأنشطة غير المصرفية، والذي أسهم في إحداث تأثير شامل على مختلف المنتجات في كافة الأسواق.